Grafiken zu Einlagen, Rückzahlungen und anderen Veränderungen

Einleitung

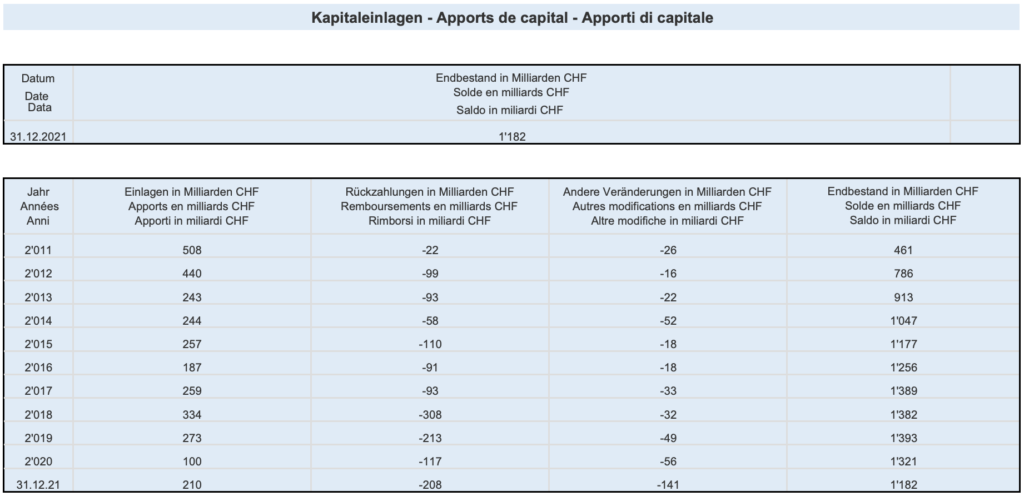

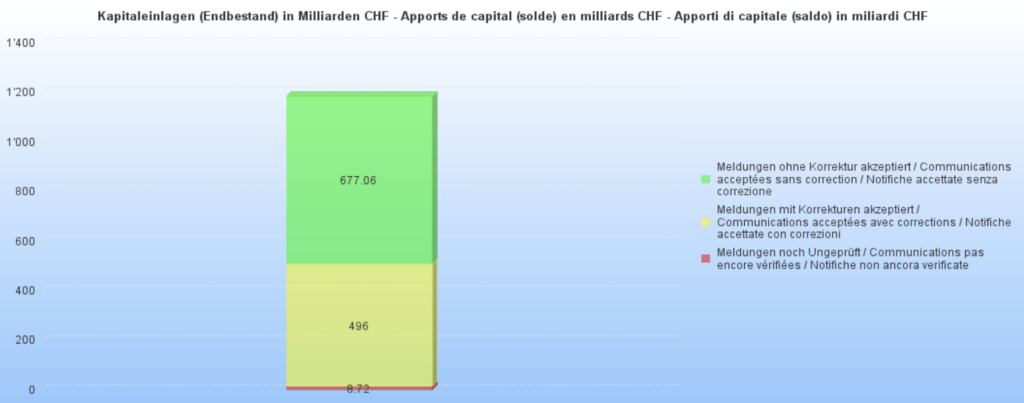

Die Eidgenössische Steuerverwaltung (ESTV) hat gemäss Mitteilung vom 28.01.2022 im Rahmen des Kapitaleinlageprinzips (KEP) aktualisiert, die Zahlen

- zu den Kapitaleinlagen,

- zu den Rückzahlungen und

- zu den weiteren Veränderungen.

Aufgrund des Kapitaleinlageprinzips (KEP) können Reserven aus Kapitaleinlagen steuerfrei zurückbezahlt werden.

Die Einzelheiten sind im Bundesgesetz VStG geregelt.

Bundesgesetz über die Verrechnungssteuer (VStG) zum Kapitaleinlageprinzip

Die Rückzahlung von Einlagen, Aufgeldern und Zuschüssen, die von den Inhabern der Beteiligungsrechte nach dem 31.12.1996 geleistet worden sind,

- wird gleich behandelt wie

- die Rückzahlung von Grund- oder Stammkapital,

- wenn die Einlagen, Aufgelder und Zuschüsse von der Kapitalgesellschaft oder Genossenschaft in der Handelsbilanz

- auf einem gesonderten Konto ausgewiesen werden und

- die Gesellschaft jede Veränderung auf diesem Konto der Eidgenössischen Steuerverwaltung (ESTV) meldet.

- wenn die Einlagen, Aufgelder und Zuschüsse von der Kapitalgesellschaft oder Genossenschaft in der Handelsbilanz

- die Rückzahlung von Grund- oder Stammkapital,

Das KEP

- gilt seit 01.01.2011 und

- ist Teil der Unternehmenssteuerreform II (USTR II).

Aus diesem Grund können die nachfolgenden Grafiken Zahlen ab dem Jahr 2011 wiedergeben.

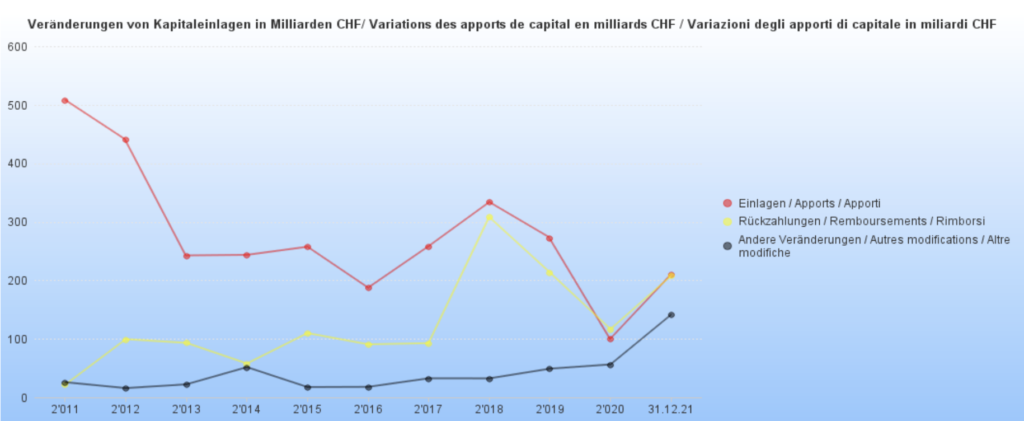

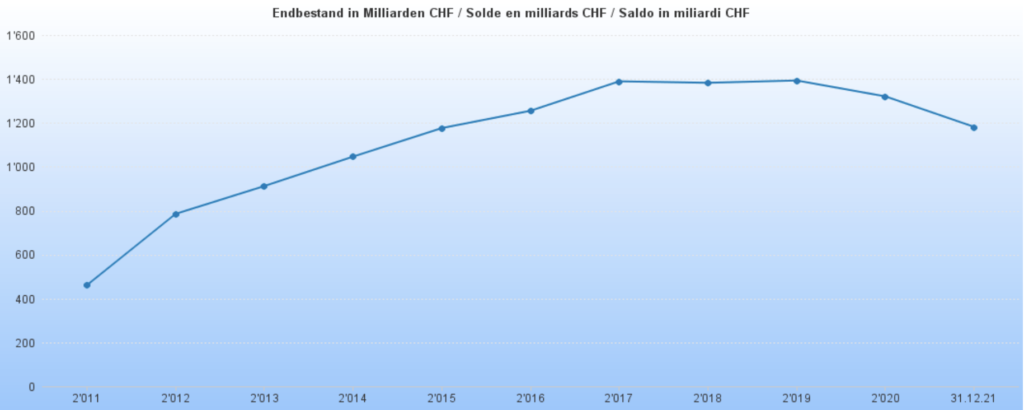

Die nachfolgend wiedergegebenen Grafiken bilden ab:

- die Entwicklung des Endbestandes der Kapitaleinlagen;

- der Veränderungen der Kapitaleinlagen;

- die Aktualisierungen quartalsweise.

Kurzüberblick über das Kapitaleinlageprinzip (KEP)

Mit der Unternehmenssteuerreform II trat das Kapitaleinlageprinzip (KEP) am 01.01.2011 in Kraft.

Die gesetzlichen KEP-Grundlagen normieren die steuerliche Behandlung der Rückzahlung von

- Einlagen;

- Aufgeldern (ehem. Agio);

- Zuschüssen.

Der Rückzahlung von Kapitaleinlagen wird dieselbe steuerliche Behandlung zu Teil,

- wie die Rückzahlung von Grund- oder Stammkapital.

Das Kapitaleinlageprinzip (KEP) findet wie folgt Anwendung:

- Keine Besteuerung der Auszahlung der Kapitaleinlagereserve bei natürlichen Personen,

- die in der Schweiz ansässig sind und

- die ihre Aktien im Privatvermögen halten.

- Keine Verrechnungssteuerpflicht bei Auszahlung von Kapitaleinlagereserven:

- Von einer Auszahlung als Kapitaleinlagereserve profitieren

- insbesondere ausländische Aktionäre,

- welche sich nicht für eine 100%-ige Verrechnungssteuer-Rückforderung qualifizieren.

- insbesondere ausländische Aktionäre,

- Von einer Auszahlung als Kapitaleinlagereserve profitieren

- Keinen Einfluss hat das Kapitaleinlageprinzip (KEP) auf in der Schweiz ansässige Personen,

- welche dem Buchwertprinzip unterstehen.

Weiterführende Informationen:

- Bericht zum Kapitaleinlageprinzip (KEP)

- Kapitaleinlageprinzip (KEP): Statistiken per 30.09.2020

- Kapitaleinlageprinzip (KEP): Statistiken zu Einlagen, Rückzahlungen und zu anderen Veränderungen per 30.09.2019

- Kapitaleinlageprinzip (KEP): Statistiken zu Einlagen, Rückzahlungen und zu anderen Veränderungen

- Kreisschreiben 29a

- Ausführungen der Verwaltung zum Kapitaleinlageprinzip (KEP)

Quelle

LawMedia Redaktionsteam