2013 erhielt der in Zürich wohnhafte Sohn von seinem in Frankreich wohnhaften Vater (Steuerpflichtiger) eine beachtliche Summe (Barschaften über EUR 1’080’000.-, EUR 555’953.- und EUR 44’762.- (insgesamt umgerechnet zum jeweiligen Tageskurs CHF 1’959’301.–). Der Sohn deklarierte diese anfänglich als Schenkung, in den Folgejahren als Vermögen.

2017 wurde der Vater und Steuerpflichtige in Frankreich mit einem «Regularisierungsverfahren» konfrontiert, in dessen Verlauf er u.a. für das seinem Sohn übertragene unversteuerte Vermögen nachträglich Einkommen- und Vermögenssteuern bezahlen musste.

Im Anschluss daran, 2017 und 2018, überwies der Sohn seinem Vater und Steuerpflichtigen tranchenweise das Vermögen zurück.

Mit Begleitschreiben vom 23.02.2018 liess der Sohn als Schenker diesbezüglich beim Kantonalen Steueramt, Dienstabteilung Inventarkontrolle/Erbschaftsteuer, zwei Steuererklärungen für die Schenkungssteuer einreichen, in welchen er allerdings den Verkehrswert der Schenkung mit Fr. 0.- bezifferte. Zur Begründung liess er zusammengefasst vorbringen, es habe sich um keine Schenkung, sondern um eine Rückerstattung gehandelt. Die Deklaration mit einem Nullbetrag erfolge ordnungshalber, um jeglichen Vorwurf der Steuerhinterziehung zu vermeiden.

Es wurde also geltend gemacht, es habe sich bei der Übertragung im Jahr 2013 nicht um eine Schenkung, sondern um ein Treuhand- resp. Darlehensverhältnis gehandelt.

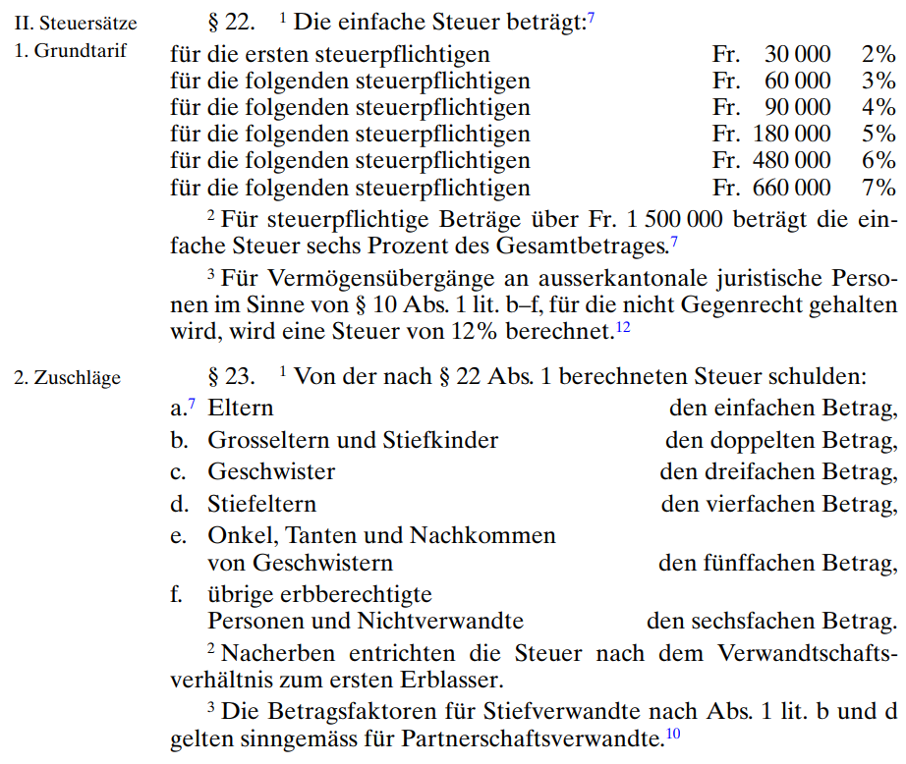

Das Kantonale Steueramt Zürich beurteilte die „Rück-Transaktion“ als Schenkung. Mit Verfügung vom 14.05.2019 auferlegte es dem Steuerpflichtigen als Beschenktem deshalb für den Schenkungsbetrag über CHF 1’759’300.– (CHF 1’959’301.– abzüglich eines Freibetrags von CHF 200’000.–) eine Schenkungssteuer von CHF 105’558.–.

Zu Recht meint nun das StRG ZH: Die objektiven Indizien würden klar für einen Schenkungs-Konsens im Jahr 2013 sprechen.

Es fehle damit an einem kausalen Verhältnis zwischen der Transaktion von 2013 und der streitgegenständlichen Rück-Transaktionen in den Jahren 2017 und 2018. Die Rückzahlungen seien als Schenkungen zu qualifizieren sind (vgl. § 4 Abs. 1 ESchG ZH).

Da Schenkungen in aufsteigender Linie vom ESchG ZH nicht steuerbefreit sind, muss nun der Vater und Steuerpflichtige als Schenkungsempfänger Schenkungssteuern bezahlen.

Im Nachhinein erweist sich das Vorgehen von Vater und Sohn als kostspielige Angelegenheit: Der Vater muss nun nebst der Strafsteuern in Frankreich noch Schenkungssteuern im Kanton Zürich von CHF 105’558.– bezahlen (siehe auch Box unten).

Der Entscheid ist rechtskräftig.

Quelle

Urteil des Steuerrekursgerichts des Kantons Zürich vom 03.06.2020 (ES.2019.6)