Laut Bundesrat hat die Analyse der Krise der Credit Suisse gezeigt:

- Notwendigkeit der Verbesserung des Too-Big-To-Fail-Dispositivs:

- Risiken für den Staat, Steuerzahlende und die Volkswirtschaft sollen verringert werden.

- Eckwerte für entsprechende Gesetzes- und Verordnungsänderungen:

- Der Bundesrat an seiner Sitzung vom 06.06.2025 daher die Eckwerte für entsprechende Gesetzes- und Verordnungsänderungen festgelegt,

- welche ab Herbst gestaffelt in die Vernehmlassung gehen.

- Der Bundesrat an seiner Sitzung vom 06.06.2025 daher die Eckwerte für entsprechende Gesetzes- und Verordnungsänderungen festgelegt,

- Massnahmen:

- Dazu sollen zählen:

- Strengere Eigenkapitalvorgaben für systemrelevante Banken mit Tochtergesellschaften im Ausland;

- Anforderungen zur Stabilisierung und Abwicklung systemrelevanter Banken;

- Einführung eines Verantwortlichkeitsregimes für Banken;

- mehr Kompetenzen für die Eidgenössische Finanzmarktaufsicht (FINMA).

- Dazu sollen zählen:

- Vernehmlassung zu Massnahmen auf Verordnungs-Stufe:

- Der Bundesrat hat zudem eine Vernehmlassung eröffnet für diejenigen Massnahmen, die direkt auf Verordnungsstufe umgesetzt werden sollen.

Einleitung

Bundesrat

Der Bundesrat (BR) hat gestützt

- auf Artikel 52 des Bankengesetzes (BankG) und

- auf Aufträge des Parlaments hin

im April 2024 vorgestellt:

- eine eingehende Evaluation der Regulierung systemrelevanter Banken (Too-Big-To-Fail-Dispositiv) durchgeführt und

- in seinem Bericht zur Bankenstabilität ein Massnahmenpaket.

«Geschäftsführung der Behörden – CS-Notfusion (PUK)

Die parlamentarische Untersuchungskommission «Geschäftsführung der Behörden – CS-Notfusion» (PUK) zog in ihrem Bericht vom Dezember 2024 folgende Erkenntnisse:

- Lehren aus der Krise der Credit Suisse;

- Feststellung ebenfalls Handlungsbedarf.

Bundesratssitzung vom 06.06.2025

An seiner Sitzung vom 06.06.2025 hat der Bundesrat konkretisiert:

- die Massnahmen aus seinem Bericht;

- die Ergebnisse aus dem PUK-Bericht.

Das vom Bundesrat vorgeschlagene Massnahmenpaket soll folgendes erzielen:

- Stärkung des Finanzplatzes Schweiz;

- Verminderung der Risiken für den Staat, Steuerzahler und die Volkswirtschaft.

Geplant sind Massnahmen auf

- Gesetzesebene;

- Verordnungsstufe.

Zu allen Massnahmen soll eine ordentliche Vernehmlassung durchgeführt werden.

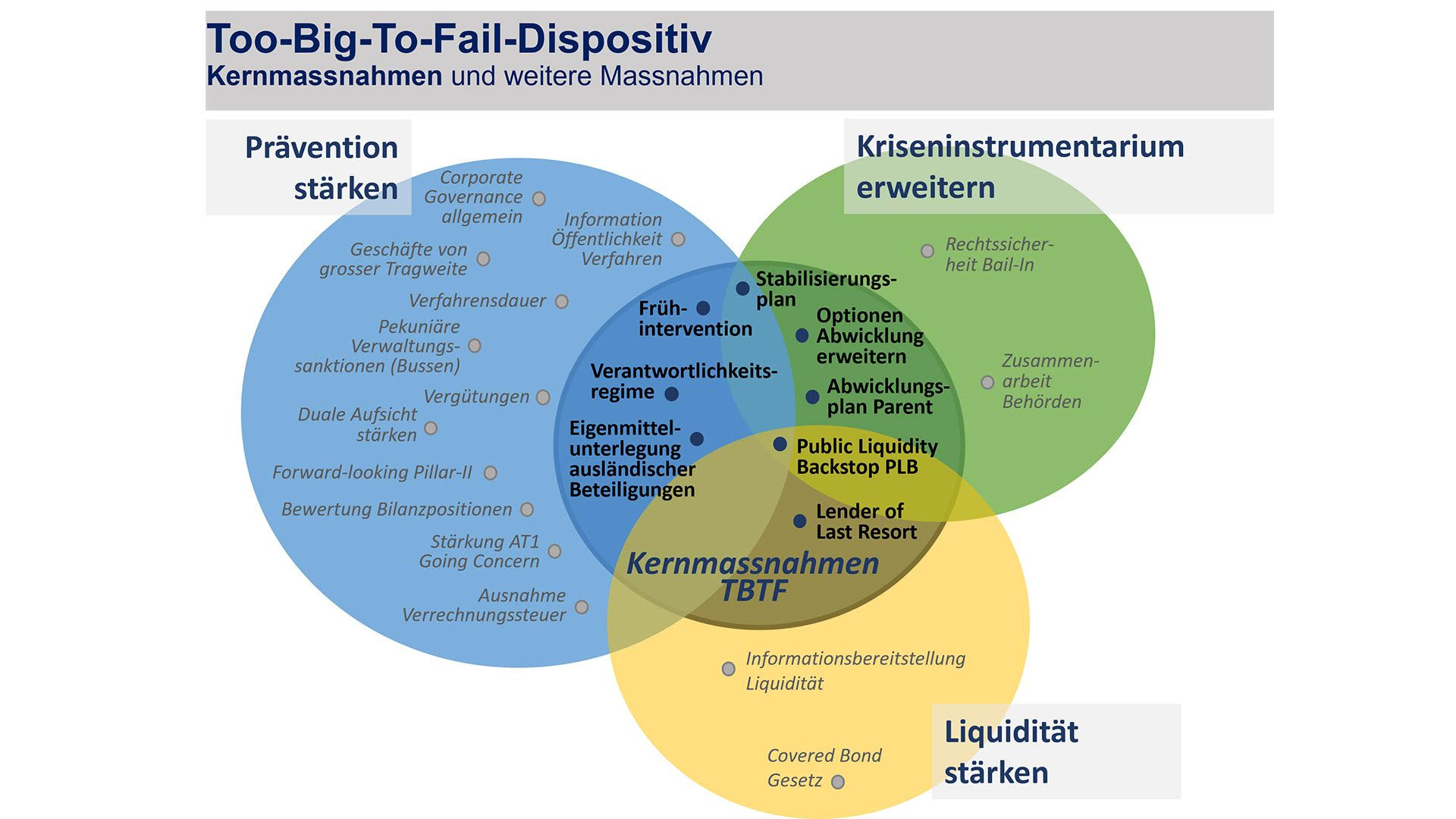

Too-Big-To-Fail-Dispositiv

Der Bundesrat plant

- Kernmassnahmen;

- Weitere Massnahmen.

Er hat diese mit folgendem Schaubild präsentiert:

Massnahmen auf Gesetzesstufe

Verantwortlichkeitsregime

Die Einführung eines Verantwortlichkeitsregimes soll die Prävention zusätzlich stärken:

- Dokumentierung Entscheidungsträger

- Banken sollen in einem Dokument festlegen müssen, wer in der Bank für welche Entscheide verantwortlich ist.

- Verantwortlichkeitszuweisung bei Fehlverhalten

- Dies soll im Fehlverhaltensfalle eine klare Zuweisung der Verantwortlichkeit und damit gezielte Sanktionen ermöglichen, wie

- die Rückforderung ausbezahlter variabler Vergütungen;

- die Streichung bzw. Kürzung gesperrter, noch nicht ausbezahlter Boni (siehe Faktenblatt zu Vergütungen («Eckwerte» unten));

- Massnahmen der FINMA

- zB Gewährsentzug;

- zB Berufsverbot.

- Dies soll im Fehlverhaltensfalle eine klare Zuweisung der Verantwortlichkeit und damit gezielte Sanktionen ermöglichen, wie

Für Banken mit einfacher Struktur soll der zusätzliche Aufwand gering ausfallen.

Liquiditätsversorgung

Zudem hat der Bundesrat beschlossen, das Potenzial zur Liquiditätsversorgung über die Schweizerische Nationalbank (SNB) auszuweiten:

- Einerseits

- Übertragung von Sicherheiten durch Banken an die SNB

- Verankerung rechtlicher Vereinfachungen auf Gesetzesstufe.

- Übertragung von Sicherheiten durch Banken an die SNB

- Andererseits

- Vorbereitung eines besicherten Liquiditätsbezugs durch die Banken

- Auf Verordnungsstufe sollen Vorgaben eingeführt werden, die die Banken zur Vorbereitung eines besicherten Liquiditätsbezugs bei der SNB und anderen Zentralbanken verpflichten.

- Vorbereitung eines besicherten Liquiditätsbezugs durch die Banken

Bei systemrelevanten Banken soll dies anhand von quantitativen Mindestanforderungen erfolgen.

Aufsichtskompetenzen der FINMA

Die Aufsichtskompetenzen der FINMA sollen erweitert werden:

- Frühinterventionen

- Die FINMA soll früher und effektiver Massnahmen anordnen können.

- «Bussenrecht»

- Zudem soll die FINMA neu pekuniäre Verwaltungssanktionen (Bussen) gegen fehlbare Institute aussprechen können.

Anforderungen an Stabilisierungs- und Abwicklungspläne

Weiter sollen die Anforderungen für Stabilisierungs- und Abwicklungspläne erhöht werden:

- FINMA-Massnahmenrecht bei Stabilisierungsplanungs-Mängeln

- Neu soll die FINMA Massnahmen zur Behebung von Mängeln in der Stabilisierungsplanung anordnen können.

- Erweiterung von Abwicklungsoptionen

- Weiter sollen auch die Abwicklungsoptionen erweitert und rechtlich verankert werden.

Weitere Massnahme auf Gesetzesstufe: Eigenkapitalunterlegung für ausländische Töchter beim Schweizer Stammhaus

Schweizer Banken müssen bereits heute Beteiligungen an ausländischen Tochtergesellschaften nur teilweise mit Eigenkapital unterlegen.

- Folgen von ausländischen Tochtergesellschaften

- Verlieren diese Tochtergesellschaften an Wert, reduziert das auch hartes Eigenkapital des Stammhauses, welches nicht für die Tochtergesellschaften bestimmt war.

- Dieses harte Eigenkapital fehlt damit im Stammhaus zur Deckung von Risiken des eigenen operativen Geschäfts.

- Credit Suisse-Krise und ungenügende Stammhausabschottung

- In der Krise der Credit Suisse konnte deshalb eine wichtige Massnahme zur Krisenbewältigung, der Verkauf gewisser Geschäftsfelder, nicht konsequent umgesetzt werden, da das Schweizer Stammhaus in der Folge die Eigenkapitalanforderungen nicht mehr erfüllt hätte.

- Damit war der strategische Handlungsspielraum der Credit Suisse stark eingeschränkt.

- Gleiche Krisenfolgen für andere systemrelevanten Banken

- Dies wäre auch bei einer Krise anderer systemrelevanter Banken problematisch.

Der Bundesrat sieht deshalb folgendes vor:

- Systemrelevante Banken den Buchwert ausländischer Tochtergesellschaften (Beteiligungen) sollen inskünftig im Schweizer Stammhaus vollständig vom harten Eigenkapital abziehen müssen

- siehe Faktenblatt zu Eigenkapitalanforderungen.

- Gleichlautend-übereinstimmende Einschätzung von SNB und FINMA

- Diese Herangehensweise entspricht auch der Einschätzung der Schweizerischen Nationalbank (SNB) und der FINMA zur Kapitalisierung der Stammhäuser.

- Vermeidung negativer Reflexwirkungen von Wertverlusten ausländischer Tochtergesellschaften auf das Stammhaus

- Damit wird sichergestellt, dass Wertverluste von ausländischen Tochtergesellschaften auf der Bilanz des Stammhauses keine Auswirkungen auf dessen hartes Eigenkapital haben.

Gleichzeitig stärkt die Massnahme die Eigenkapitalausstattung des Stammhauses als Schweizer Einheit innerhalb der Gruppenstruktur.

Umgekehrt verzichtet der Bundesrat, wie er in seinem Bericht zur Bankenstabilität ausführt, auf Massnahmen zur allgemeinen Erhöhung der Eigenkapitalanforderungen, welche er als weniger geeignet beurteilt.

Höhere Eigenkapitalanforderungen führen dazu, dass eine Bank Fremdkapital durch Eigenkapital ersetzen muss:

- Gutachter

- Für die Schätzung der Kosten dieser Massnahme wurden vom EFD zwei externe Gutachten in Auftrag gegeben

- Gutachten Prof. Dr. Heinz Zimmermann;

- Gutachten Alvarez & Marsal.

- Für die Schätzung der Kosten dieser Massnahme wurden vom EFD zwei externe Gutachten in Auftrag gegeben

- Gutachten Zimmermann

- Zimmermann schätzt den Einfluss einer höheren Eigenkapitalausstattung auf die gewichteten durchschnittlichen Kapitalkosten in diversen Szenarien.

- Gutachten Alvarez & Marsal

- Alvarez & Marsal schätzen aufgrund der heute öffentlich verfügbaren Daten die Auswirkungen der vorgeschlagenen Massnahmen, das heisst den notwendigen Kapitalaufbau und dessen Kosten für die UBS.

- Das Gutachten Alvarez & Marsal gibt für die Auswirkungen Bandbreiten an und zeigt, dass die Kosten unter anderem in bedeutendem Mass durch Management-Entscheidungen beeinflusst werden.

- Alvarez & Marsal schätzen aufgrund der heute öffentlich verfügbaren Daten die Auswirkungen der vorgeschlagenen Massnahmen, das heisst den notwendigen Kapitalaufbau und dessen Kosten für die UBS.

Massnahmen auf Verordnungsstufe

Auf Verordnungsstufe eröffnet der Bundesrat bereits eine erste Vernehmlassung.

- Eigenkapitalanforderungen

- Strengere Bestimmungen für die Bewertung von Aktiven, die in Krisen nicht hinreichend werthaltig sind

- Bewertung von Bankaktiven

- Dazu zählen

- aktivierte Software

- latente Steueransprüche

- präzisere Angaben zur Laufzeit und dem Aussetzen von Zinszahlungen für AT1-Kapitalinstrumente

- Dazu zählen

- Anpassung der Liquiditätsanforderungen

- Die Liquiditätsanforderungen sollen ebenfalls angepasst werden.

- Erweiterte Bankeninformationspflichten

- Damit die FINMA und die Behörden die Lage von Banken in einer Liquiditätskrise jederzeit beurteilen können,

- sollen betroffene Banken künftig zeitnah übermitteln:

- vollständige und aktuelle Informationen;

- Szenarioanalysen.

- sollen betroffene Banken künftig zeitnah übermitteln:

- Damit die FINMA und die Behörden die Lage von Banken in einer Liquiditätskrise jederzeit beurteilen können,

Die vom Bundesrat beschlossenen Massnahmen auf Gesetzes- und Verordnungsstufe erscheinen als zielgerichtet und verhältnismässig.

Sie sollen das Vertrauen in den Finanzplatz stärken, was aus Sicht des Bundesrats für dessen Stabilität und Wettbewerbsfähigkeit zentral ist.

Weiteres Vorgehen für Gesetzesänderungen

Für die Gesetzesänderungen wird der Bundesrat auf Basis der vorliegenden Eckwerte – je eine Vernehmlassungsvorlage – präsentieren:

- im zweiten Halbjahr 2025:

- Eigenkapitalunterlegung für ausländische Tochtergesellschaften beim Stammhaus;

- im ersten Halbjahr 2026:

- restliche Massnahmen.

Dabei sind namentlich für Eigenkapitalerhöhungen längere Übergangsfristen vorgesehen.

Zur Umsetzung

- der neuen quantitativen Mindestanforderung im Bereich der Liquiditätsversorgung über die SNB und

- andere Zentralbanken

werden im ersten Halbjahr 2026 zudem eine Vernehmlassung zur Änderung der Liquiditätsverordnung eröffnet.

Zu den bereits vorgelegten Massnahmen auf Verordnungsebene wird bis am 29.09.2025 eine Vernehmlassung bei interessierten Kreisen durchgeführt.

Mit einem Inkrafttreten ist laut Bundesrat frühestens ab Januar 2027 zu rechnen.

Eckwerte

- Tabelle mit Eckwerten für Gesetzesänderungen TBTF (PDF 274.19 kB, 6. Juni 2025)

- Gutachten Alvarez & Marsal (PDF 2.34 MB, 6. Juni 2025)

- Gutachten Prof. Dr. Heinz Zimmermann (PDF 493.22 kB, 6. Juni 2025)

- Faktenblatt zu Eigenkapitalanforderungen (PDF 936.48 kB, 6. Juni 2025)

- Faktenblatt zu Vergütungen (PDF 107.51 kB, 6. Juni 2025)

- Fragen und Antworten TBTF 2025 (PDF 1.25 MB, 6. Juni 2025)

Vernehmlassung

- Vernehmlassungsvorlage ERV (PDF 956.23 kB, 6. Juni 2025)

- Erläuternder Bericht ERV (PDF 653.36 kB, 6. Juni 2025)

- Vergleich zum geltenden Recht ERV (PDF 237.60 kB, 6. Juni 2025)

- Brief an die Kantone ERV (PDF 146.10 kB, 6. Juni 2025)

- Brief an die Organisationen ERV (PDF 147.80 kB, 6. Juni 2025)

- Adressatenliste ERV (PDF 77.19 kB, 6. Juni 2025)V

Weiterführende Informationen

- Bund + UBS unterzeichnen Vertrag zu Verlustgarantie

- CS-Dekotierungsankündigung der UBS vom 05.06.2023

- CS-Übernahme vom 19.03.2023

- Bonus-Stopp gestützt auf BankG 10a

- Schicksalstag

- Gründer Alfred Escher

- Corporate Governance, Compliance + Ethik

- Boni

- Betriebswirtschaftlich

- Rechtlich

- Leerverkäufe

- Lombardkredite / Margin Calls

- Cash-Pooling

Quelle

LawMedia Redaktionsteam